세금 너무 많이 냈다”… 그거, 연금저축 소득공제로 돌려받을 수 있어요

저도 처음엔 몰랐어요.

📌 목차

1. 소득공제용연금저축

2. 세금환급은 얼마나 되나요?

3. IRP랑 뭐가 달라요?

4. 가입 전에 꼭 알아야 할 팁

5. 결론: 이렇게 활용하세요

연말정산에서 세금 왕창 떼이고 나서야 알았죠.

‘이걸 미리 알았더라면…’ 하는 아쉬움,

그게 바로 연금저축 소득공제였습니다.

지금부터 아주 쉽게,

누구나 이해할 수 있도록

제가 직접 경험하고 깨달은 내용을 알려드릴게요.

1. 소득공제용연금저축

말 그대로, 세금 깎아주는 연금저축이에요.

노후 대비용 통장이면서, 동시에 연말정산 환급용 무기죠.

📍 매달 30만 원씩 넣으면,

연말에 세금 환급받고, 55세 이후엔 연금으로 받습니다.

노후 준비 + 세금 절약, 딱 이 두 마디면 설명 끝이에요.

👉 특히, 55세 전까지 유지하면 세금 혜택을 고스란히 챙길 수 있어요.

단, 연금 수령 전에는 중도 인출을 피하는 게 좋아요.

‘노후 자금’이라는 원래 목적을 잊지 말아야 하거든요.

2. 세금환급은 얼마나 되나요?

가장 궁금한 건 ‘얼마나 세금환급으로 돌려받느냐’죠?

💡 저는 첫 해에 60만 원 환급받았고, 그 돈으로 부모님 외식시켜 드렸어요.

이 정도면 꽤 괜찮은 혜택 아닐까요?

📌 세액공제율은 소득에 따라 달라져요.

총 급여 5,500만 원 이하라면 16.5%가 적용되지만,

그 이상이면 13.2%로 낮아집니다.

그리고 세액공제는 ‘환급’이라서, 실제로 돈으로 돌려받을 수 있어요.

단순히 소득에서 빠지는 공제보다 훨씬 실질적인 절세 효과가 큽니다.

3. IRP랑 뭐가 달라요?

둘 다 세액공제가 되지만, 조건과 구조가 조금 달라요.

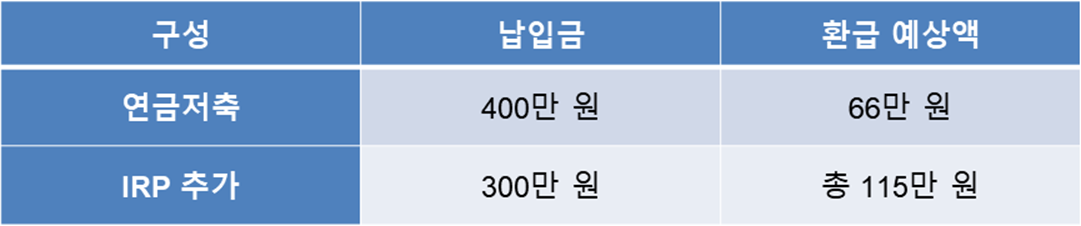

✅ 연금저축 + IRP 둘 다 가입하면 최대 700만 원 공제 가능

→ 세금 최대 115만 원 돌려받을 수 있어요!

💬 저는 증권사 연금저축 계좌로 ETF에 투자하고,

IRP는 퇴직금 보관용으로 채권형 펀드에 넣어 운용하고 있어요.

이렇게 분산하면 수익성과 안정성 둘 다 챙길 수 있더라고요.

4. 가입 전에 꼭 알아야 할 팁

1️⃣ ❌ 중도해지하면 세금 토해냅니다

o 55세 이전에 해지하면 환급받았던 세금 다 토해냅니다.

o 거기다 16.5% 기타 소득세까지 더 나와요.

2️⃣ 📈 투자 성향에 따라 선택

o 은행: 예금형 (안정적이지만 수익 낮음)

o 증권사: ETF/펀드 (수익 높지만 원금보장 X)

👉 저처럼 비교적 젊고 투자 경험이 있다면, 증권사 계좌에서 ETF를 활용하는 게 더 유리할 수 있어요.

반면 보수적인 분들은 예금형이 마음이 편하실 수도 있겠죠.

3️⃣ 세금 환급 극대화 전략

📍 납입한 금액은 연금 수령 시 과세 대상이지만,

현재 시점에서는 세액공제로 실질 부담이 줄기 때문에

복리 효과까지 누릴 수 있는 구조예요.

5. 결론: 이렇게 활용하세요

✅ 결론: 소득공제용연금저축 이렇게 활용하세요!

✔ 매년 400만 원 납입하면 세금 60만 원 이상 환급

✔ IRP 추가하면 더 많은 혜택 가능

✔ 저는 연금저축은 ETF에, IRP는 채권펀드에 넣고 있어요.

→ 위험은 낮추고 수익은 늘리는 방식이죠.

📌 처음 시작할 땐 막막했지만,

지금은 ‘이걸 왜 이제야 알았을까’ 싶을 정도로 대만족 하고 있어요.

한 달 30만 원 정도면 충분하니, 무리 없이 시작할 수 있습니다.

지금, 바로 시작하세요.

'비즈니스, 경제 > 개인퇴직연금' 카테고리의 다른 글

| 퇴직금 IRP · DB · DC 쉽게 정리해드립니다. 모르면 손해봅니다! (2) | 2025.07.05 |

|---|---|

| 개인연금 저축과 수익률, 관리 안 하면 손해 봅니다! (4) | 2025.06.28 |

| 연금저축 vs IRP 완전정복|세금 혜택·투자 수익률 한눈에 비교! (4) | 2025.06.11 |

| 퇴직연금수령방법, 일시금 vs 연금 수령…뭐가 더 나을까? (2) | 2025.06.07 |

| 개인연금세액공제 세금 아끼는 최고의 노후 준비 방법입니다. (0) | 2025.06.06 |